Vous avez envie d’en finir avec les promesses de gains rapides et les pseudo gourous du trading ? Vous cherchez une approche concrète, réaliste, qui ne vous fera pas perdre vos économies du jour au lendemain ? Dans cet article, je vous propose de découvrir comment générer de vrais gains sur le long terme grâce à la Bourse. L’idée n’est pas de rêver, mais de passer à l’action de manière intelligente. Je vous rassure : pas besoin d’être un expert de Wall Street. Il s’agit simplement d’adopter quelques habitudes et de ne pas céder aux pièges classiques qui ruinent tant d’investisseurs débutants.

Les 3 piliers pour gagner de l’argent en Bourse

Nous allons aborder trois piliers incontournables. D’abord, il faut gagner de l’argent tout court pour investir. Ensuite, on doit savoir où et comment placer cet argent (spoiler : inutile de construire une usine à gaz). Enfin, on apprend à éviter les erreurs bêtes, surtout celles qui découlent de la panique ou d’une mauvaise influence extérieure.

1) Gagner de l’argent avant de vouloir le faire fructifier

Pourquoi c’est la priorité absolue

Vous avez déjà entendu “Il faut de l’argent pour gagner de l’argent” ? C’est provocateur, mais c’est vrai. Beaucoup de gens croient qu’ils vont devenir riches en misant one shot quelques centaines d’euros sur des actions ou des cryptos “qui vont exploser”. Dans la majorité des cas, ces gens finissent avec… plus grand-chose de leur capital.

Pour faire grossir votre patrimoine, il faut d’abord dégager un revenu disponible à investir chaque mois. Sans ça, le montant placé restera trop faible pour générer des intérêts composés significatifs. Si vous avez un salaire modeste et que vous ne pouvez pas mettre de côté, la priorité n’est pas de trader avec 50 € mais d’augmenter vos revenus :

- Demander une augmentation si votre valeur dans l’entreprise a augmenté.

- Développer une activité en ligne (YouTube, freelancing, vente de produits numériques…) qui vous génère un revenu complémentaire.

- Changer d’employeur ou de poste pour obtenir un meilleur salaire si votre marché est porteur.

Plus vous pouvez injecter d’argent chaque mois en Bourse, plus l’effet boule de neige sera fort. Mettez-vous dans la tête que la bourse n’est pas un billet de loto. Il ne s’agit pas de jouer sa paie sur un coup de poker. On parle d’un processus régulier et discipliné.

Quelques exemples concrets

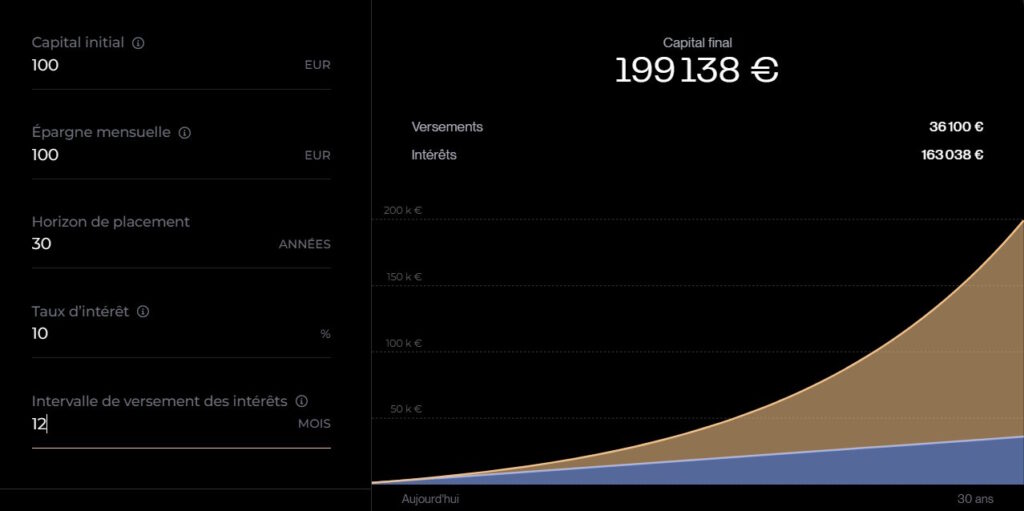

- Épargner 100 € par mois peut vous sembler limité, mais sur 30 ans, c’est énorme grâce aux intérêts composés.

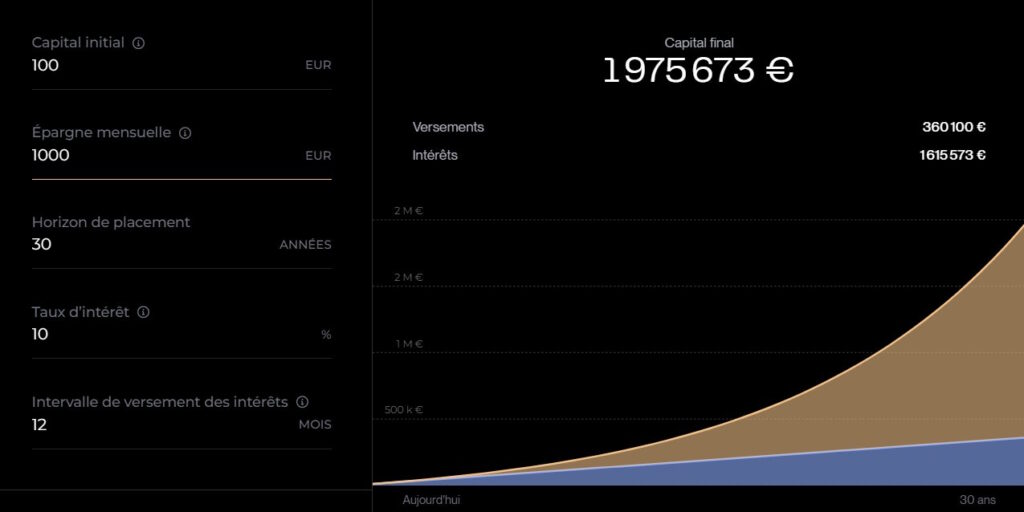

- Épargner 1 000 € par mois si vous avez un revenu confortable, c’est un moyen d’atteindre votre indépendance financière en une dizaine d’années ou un peu plus, selon le rendement.

Les performances passées ne garantissent pas les performances futures, mais on sait que les marchés boursiers, en particulier le marché américain, ont historiquement généré environ 8 à 10 % de rendement annuel moyen sur le long terme. Cela peut être davantage certaines années, moins d’autres, mais la tendance historique est plutôt stable.

2) Investir régulièrement dans un ETF large (🤑)

L’ETF, l’arme secrète des investisseurs “fainéants” et pragmatiques

Vous entendez souvent parler de cryptos, d’actions de biotechs ou de stratégies de trading compliquées ? Oubliez ça ! La stratégie la plus simple — et paradoxalement la plus efficace pour beaucoup d’investisseurs — consiste à acheter régulièrement un ETF (Exchange Traded Fund) qui réplique un indice boursier large. Par exemple :

- Un ETF Monde (MSCI World) qui investit dans les plus grosses sociétés du globe.

- Un ETF S&P 500 (indice phare aux États-Unis) ou un ETF Nasdaq, qui suivent les plus grosses boîtes américaines.

Ces ETFs sont diversifiés. Ils couvrent des centaines, voire des milliers d’entreprises. Vous ne pariez pas sur une seule action, vous investissez dans un panier extrêmement large.

Exemple concret :

- Un ETF Monde peut englober Apple, Microsoft, NVIDIA, mais aussi des sociétés européennes, japonaises, britanniques ou canadiennes.

- Un ETF S&P 500 se concentre sur les 500 plus grandes entreprises américaines, réputées pour leur capacité à innover et à dégager des bénéfices.

Sur les cinq dernières années, on a vu des performances parfois supérieures à 80 %. Est-ce que c’est toujours le cas ? Non, il y a des hauts et des bas, mais la moyenne historique reste entre 8 et 10 % par an sur une longue période d’investissement.

La simplicité, un atout majeur

Si vous êtes tenté par l’idée de faire du stock-picking (choisir soi-même ses actions), posez-vous la question : avez-vous le temps et les compétences pour analyser les bilans, les perspectives de marché, la concurrence ? Dans le doute, prenez un ETF large, achetez-en tous les mois, et oubliez-le. Regardez votre solde de temps en temps, mais évitez la tentation de sauter du navire à la moindre tempête boursière.

3) Éviter les erreurs stupides (🚫)

La panique, votre pire ennemie

En Bourse, la volatilité est inévitable. Un jour, ça monte de 3 %. Le lendemain, ça chute de 2 %. Le surlendemain, ça remonte, etc. Ce qui vous fait perdre de l’argent, ce n’est pas la volatilité en soi, c’est votre réaction. Les gens paniquent parce que :

- Les médias annoncent un “krach” imminent.

- Un voisin ou un collègue assure que “la Bourse, c’est le casino”.

- Un YouTubeur “trading” prédit l’effondrement total.

Conséquence : ils vendent au plus bas, ratent la reprise, et confirment leurs pertes. Si vous investissez dans un ETF solide, vous êtes sur une tendance long terme. Tant que l’économie continue de tourner, les indices ont vocation à progresser. Il y aura des crises, bien sûr, mais historiquement, la reprise finit toujours par arriver.

Se méfier des “autres”

Les erreurs stupides ne viennent pas uniquement de vous. Elles peuvent provenir de votre entourage. En France, moins de 10 % de la population investit en Bourse, et la plupart ont une vision biaisée. Les gens qui diront “La Bourse, c’est mal”, “Tu vas tout perdre”, ou encore “Les actionnaires, ce sont des vautours” sont généralement ceux qui n’ont jamais investi. Écouter leurs conseils, c’est comme consulter un médecin qui n’a jamais fait d’études de médecine.

Pour limiter ces sources de mauvaises influences, il vaut mieux :

- Suivre des investisseurs expérimentés ou reconnus pour leur pédagogie.

- Consulter des ressources fiables sur les bases de l’investissement.

- Accepter que les fluctuations sont normales.

Et si on veut aller plus loin ?

Approche n°1 : Augmenter encore ses revenus

Vous vous dites sûrement : “Oui, mais je gagne déjà ma vie, comment je fais pour avoir encore plus ?”

- Option A : vous lancer sur YouTube ou dans la création de contenu. À l’image de ce que vous lisez en ce moment, si vous avez une passion ou une compétence, vous pouvez la partager avec les autres. C’est un moyen ludique de développer une activité parallèle et vous seriez surpris des gains possibles.

- Option B : lancer un blog, un site e-commerce ou proposer des services de freelance. Les possibilités sont nombreuses. L’objectif est de dégager plusieurs centaines d’euros de plus par mois à réinvestir ensuite en Bourse. Si vous avez des compétences mettez les à profit, sinon je ne peux rien pour vous …

Approche n°2 : Le stock-picking pour viser un surcroît de performance

Vous pouvez finir par trouver grisant de sélectionner des actions individuelles. Posséder des actions réputées comme Apple, Alphabet, LVMH, Air Liquide, L’Oréal, Bouygues, Schneider Electric , … apporte de la satisfaction.

- Objectif : battre l’indice de référence, comme le S&P 500 ou le Nasdaq, sur le long terme.

- Méthode : analyser les bilans, la stratégie de l’entreprise, la concurrence, le marché visé, etc.

- Risques : choisir soi-même ses actions augmente potentiellement les gains, mais aussi les pertes si vous vous trompez.

N’envisagez cette approche que si vous avez déjà un socle solide avec un ETF et que vous êtes prêt à y consacrer du temps. C’est un passe-temps qui peut être rentable, mais qui exige un minimum de formation et de sang-froid.

Quels courtiers pour investir facilement ? (📊)

Inévitablement, vous aurez besoin d’un courtier pour acheter vos ETF ou vos actions. Les frais de transaction et la fiabilité de la plateforme sont déterminants. Voici trois solutions qui se démarquent, je suis client chez ces 3 courtiers :

| Plateforme | Avantages | Frais | Lien |

|---|---|---|---|

| Trade Republic | – Interface simple et claire – Frais très compétitifs – Ouverture de compte rapide – PEA ou CTO | – Frais de courtage très bas (environ 1 € par ordre) et même 0 € si vous mettez en place un plan d’investissement récurrent. – Pas de minimum de dépôt élevé | Site officiel Trade Republic (Lien de parrainage pour vous faire gagner une action gratuite) |

| Boursorama | – Banque en ligne reconnue – Large gamme d’ETF – Service client en français, réputé fiable – PEA ou CTO | – Tarifs intéressants sur les ordres passés – Beaucoup d’ETF à 0€ de frais grâce à un partenariat avec iShares – Absence de frais cachés sur la plupart des offres | Site officiel Boursorama (Lien de parrainage pour vous faire gagner jusqu’à 150€ selon les produits souscrits) |

| DEGIRO | – Large choix de marchés et produits d’investissement – Large gamme d’ETF – Interface assez intuitive | – Absence de frais de garde – Certains ETF sont négociables sans commission (selon liste DEGIRO) – Sinon les frais d’ordres sur les ETF sont à 1€ seulement | Site officiel DEGIRO (Lien de parrainage pour bénéficier de 100€ de frais de courtage) |

Ces trois courtiers sont populaires auprès des investisseurs français. Ils proposent souvent des offres de bienvenue et permettent un accès simple aux principaux ETF, actions et autres produits financiers.

Comment gérer la fiscalité ?

Je n’ai pas envie de vous promettre monts et merveilles sans aborder un point important : l’imposition. En France, les gains en Bourse (dividendes, plus-values) sont généralement soumis à la Flat Tax de 30 %. Cela recouvre l’impôt sur le revenu et les prélèvements sociaux.

- Le PEA (Plan d’Épargne en Actions) est une enveloppe fiscale avantageuse pour investir en actions et ETF éligibles. Les gains sont exonérés d’impôt sur le revenu après 5 ans, mais restent soumis aux prélèvements sociaux (17,2 %).

- Le CTO (Compte-Titres Ordinaire) est plus flexible (accès à tous types d’actions, ETF internationaux, etc.), mais les gains restent taxés à la Flat Tax.

Construire sa stratégie d’investissement sur le long terme

Durée d’investissement : un facteur clé (⌛)

- Sur 5 ans, un ETF bien choisi peut doubler ou tripler votre mise, ou légèrement baisser si vous tombez sur une phase baissière.

- Sur 10 ans, il est rare que vous soyez perdant à condition de n’avoir rien fait de stupide, comme vendre au pire moment.

- Sur 20 ou 30 ans, vos chances de gains significatifs sont très élevées sur un marché d’actions diversifié.

L’effet des intérêts composés devient spectaculaire si vous maintenez votre effort d’épargne.

Montant investi par mois

- 100 € / mois : sur 30 ans, vous pouvez atteindre des sommes à 6 chiffres, suffisamment pour un petit complément de retraite.

- 1 000 € / mois : sur 10 à 15 ans, vous pouvez viser le million d’euros si le marché vous est favorable.

- 2 000 à 3 000 € / mois : vous pouvez potentiellement atteindre plusieurs millions si vous tenez la distance et que le rendement annuel s’établit autour de 10 %.

Évidemment, tout dépend de votre âge de départ, de votre marge de manœuvre financière et de l’évolution réelle du marché. Mais les ordres de grandeur sont là pour vous montrer que la “recette miracle” n’existe pas. Il s’agit de régularité et de temps.

Foire aux Questions (FAQ)

1. Faut-il absolument un gros capital pour commencer à investir en Bourse ?

Non. L’investissement mensuel régulier, même avec 50 ou 100 €, finit par produire des résultats notables à long terme. C’est la régularité et le temps qui font la différence.

2. Est-ce risqué d’acheter un seul ETF ?

Le risque principal réside dans le marché que l’ETF suit. Un ETF Monde ou S&P 500 est déjà largement diversifié sur des centaines d’entreprises. Pour un investisseur débutant, c’est souvent suffisant. Rien ne vous empêche d’en combiner deux ou trois pour élargir un peu plus votre exposition.

3. Comment éviter de paniquer quand les marchés baissent ?

En comprenant d’abord que la volatilité fait partie intégrante de la Bourse. Si vous investissez seulement une somme dont vous n’avez pas besoin immédiatement et que vous savez que vous visez du long terme, alors vous aurez moins de raisons de paniquer en cas de baisse temporaire.

4. Pourquoi est-ce déconseillé de faire du trading à court terme ?

Le trading à court terme demande des compétences très spécifiques, une bonne psychologie et des outils adaptés. Beaucoup de débutants s’y lancent sur des formations douteuses, rêvent de gains rapides et finissent par perdre leur mise. Le long terme via les ETF est largement plus sûr pour la majorité des gens.

5. Quelle est la différence entre un PEA et un CTO ?

- PEA : enveloppe fiscale réservée aux résidents fiscaux français. Il permet d’investir sur des actions européennes (ou ETF éligibles) et offre une exonération d’impôt sur le revenu au bout de 5 ans (hors prélèvements sociaux).

- CTO : compte-titres ordinaire, sans restriction géographique (vous pouvez acheter des actions US, asiatiques, etc.). Les gains sont soumis à la Flat Tax (30 %), sauf si vous optez pour le barème progressif.

6. Comment choisir entre Trade Republic, Boursorama et DEGIRO ?

- Trade Republic : interface très simplifiée, frais de transaction très bas (1 € par ordre), offre d’ETF intéressante.

- Boursorama : banque en ligne établie, large palette de produits (actions, ETF, OPCVM), service client en français bien rodé.

- DEGIRO : pas de frais de garde, ETF gratuits sous conditions, large choix de marchés.

Le choix se fait surtout sur la diversité des produits que vous voulez acheter, votre besoin d’un service bancaire complet (Boursorama) ou d’une plateforme boursière dédiée (Trade Republic ou DEGIRO).

7. Les gains de plus de 10 % par an sont-ils réalistes ?

Oui, c’est déjà arrivé, par exemple sur le marché américain sur certaines périodes. Mais ce n’est pas garanti. La moyenne historique tourne plutôt autour de 8 à 10 %. Certaines années, vous ferez peut-être 15 %, d’autres -5 %. C’est la performance cumulée sur le long terme qui compte.

8. Peut-on réellement espérer être millionnaire ?

Si vous avez le temps (plus de 20 ans) et si vous investissez une somme régulièrement, oui, il est possible d’atteindre ou de dépasser le million d’euros sur votre portefeuille, surtout si vous parvenez à augmenter progressivement la mise mensuelle au fil de votre carrière. Les intérêts composés font des merveilles sur de longues périodes.

9. Pourquoi dit-on que “la France est un pays pauvre” pour investir ?

Le pouvoir d’achat, la fiscalité et le coût de la vie font qu’il reste parfois peu de marge pour investir comparé à certains pays où la culture boursière est plus développée. Toutefois, ce n’est pas une excuse pour ne rien faire. Même avec un revenu moyen, une épargne mensuelle régulière peut s’accumuler et produire des résultats importants sur la durée.

10. Comment me former davantage sur le stock-picking ?

Vous pouvez consulter des livres, suivre des chaînes YouTube sérieuses spécialisées en finance (pas celles qui vendent des rêves de gains rapides), et vous exercer avec un petit capital sur quelques actions pour vous faire la main. L’essentiel, c’est de comprendre comment une entreprise gagne son argent et d’évaluer le rapport entre son prix et sa valeur réelle.

Au final, gagner de l’argent en Bourse n’a rien d’extravagant, à condition d’y aller avec méthode. D’abord, on augmente ses revenus pour avoir un capital à investir. Ensuite, on place cet argent de façon intelligente, via un ETF large. Enfin, on évite les erreurs courantes, en refusant la panique dictée par les médias et l’entourage. C’est un processus lent, mais qui produit des résultats solides avec le temps. Il ne vous reste plus qu’à franchir le pas et à adopter ces trois piliers pour commencer à bâtir votre patrimoine.